5G建设持续提速 布局中国铁塔(00788)正当时

ICC讯 5G板块在经历了长时间的震荡回调之后,近期又再次步入投资者的视野。作为5G通信设备商的重要参与者,铁塔龙头中国铁塔(00788)发布了2021年上半年业绩,在疫情背景下仍然取得了稳健增长。

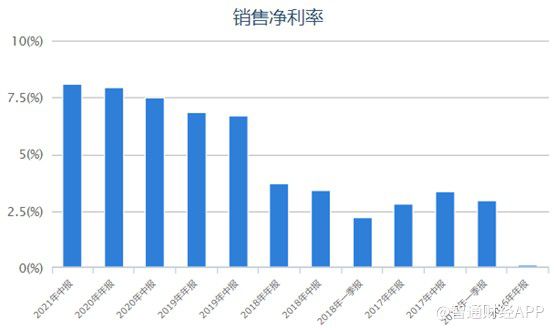

智通财经APP观察到,上半年中国铁塔实现总收入426.7亿人民币(单位下同),同比增长7.23%,EBITDA为311.84亿元,同比增长7.2%,归属于公司股东净利润34.57亿,同比增长16.08%,净利率8.1%。

期内现金流充沛,上半年经营活动现金流净额242.38亿元,自由现金流达到138.78亿元,同比增长8.6%。债务水平合理可控,财务状况持续健康,截至6月30日,总资产3332亿元,有息负债1142亿元,净债务率37%。

行业方面,5G下游应用渗透率持续提升,带动上游通讯设备需求增长,铁塔建设和共享率持续提升,行业利润率水平稳中有升。中国铁塔继续围绕“一体两翼”战略布局,发挥行业龙头和资源统筹共享优势,提升运营效率,核心竞争力进一步强化。

一体业务行业主导地位稳固 两翼业务积蓄发展新动能

智通财经APP了解到,中国铁塔是全球规模最大的通信铁塔服务商,站址数量、租户数量和收入均位列全球第一。基于强大的站址资源和与运营商长期稳固的合作关系,公司提出一体两翼发展战略,即以面向运营商开展塔类业务为主体,以室分业务和跨行业应用服务为翼,提升共享效率,在通信网络扩张与升级的过程中持续获益。

公司的盈利模式可以总结为基于庞大站址,向租户提供服务,收取稳定租金收入。为公司产生稳定现金流的下游客户以电信运营商为主,跨行业用户为辅但迅速增加。 因此,影响公司盈利的几大关键因素在于均租户收入、租户数、成本中的折旧与摊销,其中均租户收入主要由产品定价、共享率决定,租户数由均站址租户数、总站址数目决定。

上半年按照业务划分,中国铁塔运营商业务收入398.08亿元,同比增长4.5%,占总收入93.3%。其中塔类业务收入377.22亿元,同比增长3.7%,室分分布式天线系统业务收入20.86亿元,同比增长21.3%。

跨行业站址应用与信息业务收入18.53亿元,同比增长46.6%;能源业务收入8.84亿元,同比增长180.6%。

公告显示,上半年,中国铁塔完成5G建设需求约25.6万个,其中97%通过利用已有资源实现,充分发挥了资源共享优势,5G对公司收入的拉动作用正逐步显现,成为运营商业务增长的主要动力。

截至2021年6月底,公司塔类站址数203.5万个,较去年年底累计净增1.2万个,运营商塔类租户达到322.8万户,较去年年底增加5.3万户,运营商塔类站均租户数由去年年底的1.57户提升到1.59户;室分业务上,楼宇类室分覆盖面积累计44.1亿平方米,同比增长41.3%;高铁隧道及地铁覆盖总里程累计14431公里,同比增长31.8%。

“一体”业务发展稳健,而“两翼”业务则高速发展,上半年两翼业务收入27.37亿元,同比增长73.3%。

具体而言,跨行业业务发展商,公司充分利用中高点位优势,积极推动“通信塔”向“数字塔”转型,以视频监控服务为核心,创新商业模式,全面推出“铁塔视联”,广泛服务于环境整治、防灾减灾、生态环保、乡村治理等。截至2021年6月30日,跨行业业务租户达到19.5万户。

能源业务发展依托于低碳经济的持续推进和新能源行业的发展,公司围绕铁塔换电、铁塔备电等业务,通过产品平台标准化、运营管理体系化,着力打造规模最大、服务最优的核心竞争力,形成特色的智慧能源应用。截至6月30日,公司发展铁塔换电用户46万户,较去年年底增加16万户,成为全国规模最大的轻型电动车换电运营商,累计发展铁塔备电点位1.7万个,较去年年底增加5000个。

总体来看,铁塔业务的稳健发展构成了公司的基本盘,而跨行业业务、新能源业务则为公司带来了新的增长点。

铁塔建设后周期 共享率提升驱动盈利水平增长

2019年6月,工信部正式向中国电信、中国移动、中国联通、中国广电发放5G商用牌照,标志着中国正式进入5G商用元年。

伴随5G商业化进程不断加快,5G基站建设将向三、四线城市下沉,铁塔企业作为5G基站运营商重要的站址资源提供商,5G基站建设带动铁塔站址资源需求上涨。中国5G投资规模有望达到4G的1.5倍,5G基站数量为4G的1.4倍,约460万站(不含小基站),其中5G宏基站预计370万站(4G宏基站约260万站),5G室分站预计90万站(4G室分站约70万站)。

以铁塔企业为代表的站址资源供应商,为运营商提供基站建址资源及方案,站址资源供应商为基站服务上提供高精度选址服务,降低运营商在基站选址环节的成本,保障基站信号的精确、稳定及覆盖范围。

行业需求层面,2018年铁塔企业营收规模达到1075亿元,目前铁塔企业从室外移动通信,逐渐应用于室分业务和跨行业业务,业务趋于多元化。

2020年3月“新基建”政策驱动行业建设提速,伴随着中国电网装机和负荷的总体规模不断扩大,对其配套通信基础设施建设需求持续提升,同时运营商对通信塔建设的投入有望持续增加,带动通信铁塔需求增长,2024年中国铁塔行业销售规模有望达到1,782.6亿元。

中国铁塔不论是从产能格局、资源厚度和市场服务能力方面,都是国内乃至全球的行业龙头,未来将是行业发展的首要受益者。

智通财经APP观察到,中国铁塔未来的业务增长逻辑主要来自以下几个方面,一是4G和5G市场扩容带来的铁塔需求增量,二是跨行业业务、室分业务等多元化业务带来的新的增长点,三是共享率的上升带来的营收增长。

5G 时代除了宏基站密度提升外,由于 5G频段高电磁波更易衰减,利用微站及室分进信号的辅盲辅热成为必须,公司微站及室分业务将迎来良好发展机遇。微站资源可以利用各类社会杆塔资源进行搭载,降低建设成本,提升运营效率。

而共享率的提升将带动收入规模和盈利水平的双重上升。根据机构统计和测算,考虑到单站折旧、维护成本、租赁成本和人工成本等因素,得出若单站单租户毛利率为5.63%,两租户毛利率为20%/22.97%,3租户毛利率为32.35%/34%。单站租户数的提升,不仅带动了收入提升,还带动了单站毛利率的提升,增加净利润厚度。

展望未来,中国铁塔将继续推进一体两翼战略布局,基于5G建设机遇期,5G仍是公司持续稳定发展的核心动力,而两翼业务则为公司提供了广阔的成长空间和良好的发展机遇。

从业绩增速和市场估值来看,2021年的动态市盈率目前不足25倍,在科技行业中的估值并不算高,从技术形态看,目前也处于底部且企稳,可能已经到了布局时机。

本文地址:http://www.iccsz.com//Site/CN/News/2021/08/11/20210811032303799567.htm 转载请保留文章出处

关键字: 5G 铁搭

文章标题:5G建设持续提速 布局中国铁塔(00788)正当时

2、免责声明,凡本网注明“来源:XXX(非讯石光通讯网)”的作品,均为转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。因可能存在第三方转载无法确定原网地址,若作品内容、版权争议和其它问题,请联系本网,将第一时间删除。

联系方式:讯石光通讯网新闻中心 电话:0755-82960080-168 Right

- 设置首页 | 光通讯招聘 | 企业搜索库 | 广告服务 | 联系我们 | 保护私隐 | 公司介绍

Copyright ? 2009 ICCSZ.com Inc. All Rights Reserved. 讯石公司 www.iccsz.com版权所有 粤ICP备12008183号-1