高端光刻胶90%依赖进口,大基金二期进场,或加速半导体材料国产替代!

ICC讯 随着晶圆厂的密集建设,国内半导体材料市场规模巨大,数据显示,2019年全球半导体材料市场规模超500亿美元,中国大陆市场规模达到88.6亿美元,是全球唯一实现正增长的市场。

目前国内半导体材料市场对外依赖严重,部分类别依存度高达约90%,随着美国升级出口限制,半导体产业急需加强自主可控的能力,作为产业链上游重要环节,半导体材料实现国产替代是未来趋势,可以预见,具备技术实力的国产材料企业将迎来巨大机会。

国际巨头把控半导体材料绝大部分市场

半导体材料主要用于前端晶圆制造和后端芯片封装,晶圆制造材料包括硅片、光刻胶、湿电子化学品、电子特气、光掩膜、靶材、CMP(抛光液和抛光垫)等,封装材料包括引线框架、封装基板、陶瓷基板、键合丝、包封材料、芯片粘结材料等。

数据显示,2019年全球半导体材料销售额约521.4亿美元,晶圆制造材料为328亿美元、封装材料为192亿美元。中国台湾、韩国、中国大陆、日本、美国是全球最大的半导体材料市场,合计占全球市场比重超80%。

当前美国、日本、韩国等国外企业占据全球绝大部分市场份额。

半导体硅片方面,全球前五大半导体硅片厂信越化学、SUMCO、Siltronic、环球晶圆、SKSiltron市场占有率超90%,呈现寡头垄断格局。

光刻胶方面,主要由日韩美公司垄断,日本合成橡胶、东京日化(TOK)、罗门哈斯、信越化学、富士电子材料等五大光刻胶厂商占据全球约87%的市场份额。

电子气体方面,主要由国外的液化空气集团、林德集团、空气化工集团、普莱克斯集团、大阳日酸株式会社株式会社、日本昭和电工等气体公司垄断。

光掩膜方面,Photronics、大日本印刷株式会社DNP和日本凸版印刷株式会社Toppan三家占据80%以上的市场份额,市场集中度高,寡头垄断严重。

靶材方面,主要由几家美、日大企业把持,日矿金属占约30%,霍尼韦尔占约20%的份额,东曹和普莱克斯分别占20%和10%,呈现寡头垄断格局。

CMP?抛光材料方面,主要被美国和日本企业所垄断,包括美国的Cabot、Versum、Dow和日本的Hitachi、Fujimi。CMP抛光垫方面,陶氏一家独大。

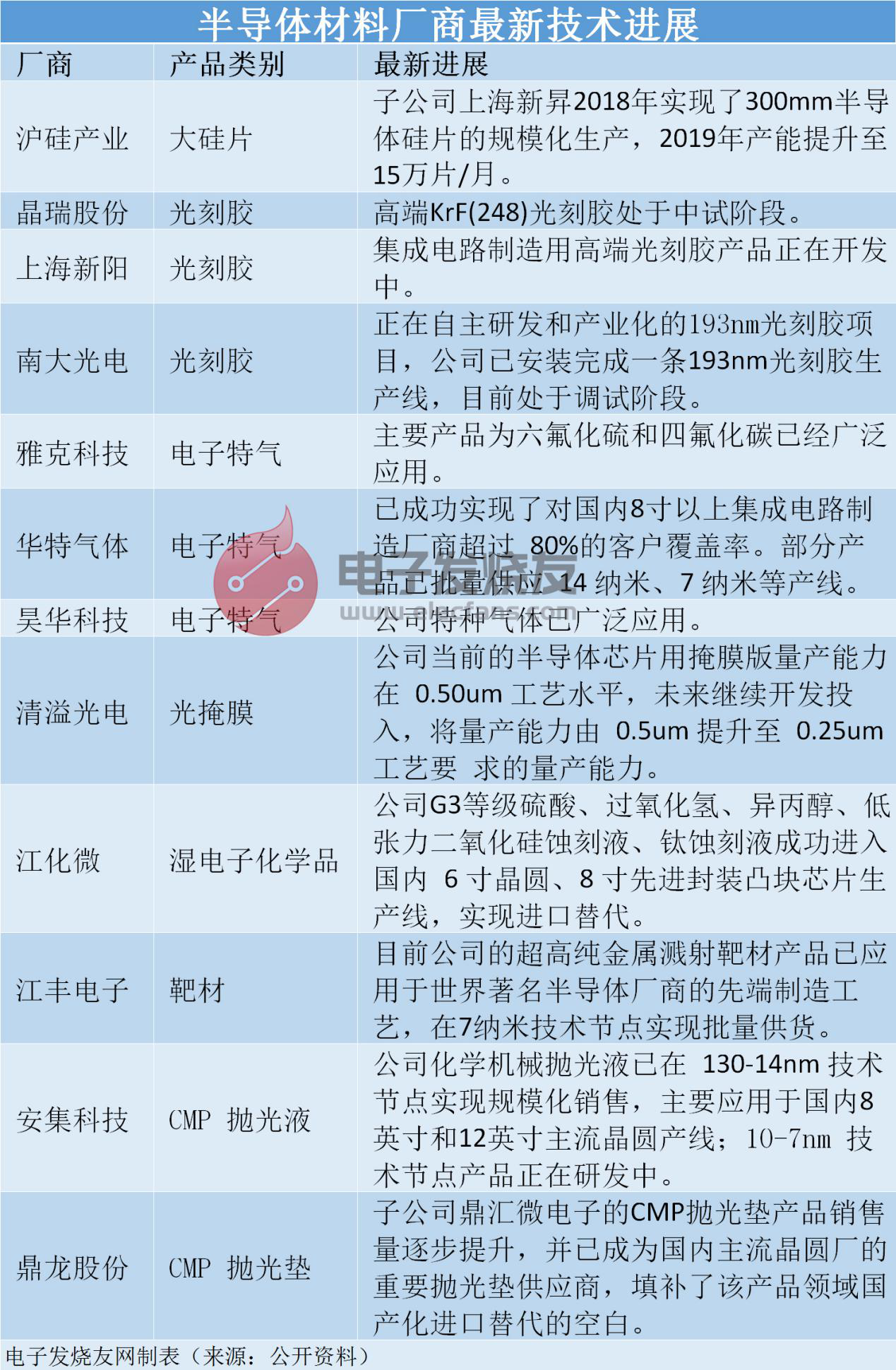

国内厂商在部分领域逐渐实现国产替代

半导体材料处于产业链的上游环节,是半导体产业的基石。而国内半导体材料对外依存度过高,大硅片、靶材、CMP?抛光垫、高端光刻胶等半导体材料依赖进口程度高达90%。不过近些年,国内厂商开始逐渐在部分领域打破国外巨头垄断,实现国产替代。

大硅片方面,沪硅产业旗下上海新昇及中环股份等少数企业实现12英寸大硅片量产。

光刻胶方面,晶瑞股份、上海新阳、南大光电等企业已布局高端ArF、KrF光刻胶,EUV光刻胶暂无涉及,与世界先进水平差距较大。

电子气体方面,雅克科技、华特气体、昊华科技等电子气体国产化程度领先,华特气体等少数企业实现了对国内8?英寸以上集成电路制造厂商覆盖。

光掩膜方面,仅能够满足国内中低档产品市场的需求,高档光掩膜版由国外公司提供。

湿电子化学品方面,国产化程度领先,江化微、晶瑞股份等少数企业产品技术等级可达到SEMI标准G4、G5级。

靶材方面,对外依存度仍然高于90%,江丰电子等个别企业突破了7nm技术节点,进入国际靶材技术领先行列。

CMP?抛光材料方面,国产化率不足15%,安集科技等个别企业CMP?抛光液130-28nm?技术节点实现规模化销售,14nm技术节点产品已进入客户认证阶段,10-7nm技术节点产品正在研发中;国内鼎龙股份等企业布局CMP抛光垫。

沪硅产业

沪硅产业是中国大陆率先实现300mm半导体硅片规模化生产和销售的企业,提供的产品类型涵盖300mm抛光片及外延片、200mm及以下抛光片、外延片及SOI硅片。客户包括了台积电、中芯国际、华虹宏力、华力微电子、长江存储、武汉新芯、华润微等芯片制造企业。

300mm半导体硅片主要应用于存储芯片、图像处理芯片、通用处理器芯片、功率器件等领域。子公司上海新昇于2018年实现了300mm半导体硅片的规模化生产,填补了中国大陆300mm半导体硅片产业化的空白,2019年300mm半导体硅片产能从2018年的10万片/月进一步提升至15万片/月,生产规模持续扩大。

晶瑞股份

晶瑞股份子公司苏州瑞红在光刻胶领域布局较早,到目前为止,已经规模生产光刻胶近30年,产品主要应用在半导体及平板显示领域,公司紫外负型光刻胶和宽谱正胶及部分g线等高端产品已规模供应市场数十年,i线光刻胶近年已供应国内头部芯片公司,高端KrF(248)光刻胶处于中试阶段。

上海新阳

上海新阳的集成电路制造用高端光刻胶产品正在开发中,包括逻辑和模拟芯片制造用的I线光刻胶、KrF光刻胶、ArF干法光刻胶,存储芯片制造用的KrF厚膜光刻胶,底部抗反射膜(BARC)等配套材料。

南大光电

南大光电正在自主研发和产业化的193nm光刻胶项目,193nm光刻胶是大规模集成电路芯片制造必须使用的关键基础材料。根据公司2019年报,公司目前“193nm光刻胶及配套材料关键技术开发项目”的研发工作已经完成,正在验收中。公司已安装完成一条193nm光刻胶生产线,目前处于调试阶段。公司同时自主研发制备光刻胶用的高纯原材料,已研制出的光刻胶产品正在进行客户评估工作。

雅克科技

雅克科技近年来在实施了一系列并购重组之后,进入电子材料业务。在电子特气业务方面,主要产品为六氟化硫和四氟化碳。六氟化硫广泛应用于电力设备行业、半导体制造业等多个行业和领域。四氟化碳可广泛应用于硅、二氧化硅、氮化硅、磷硅玻璃及钨薄膜材料的刻蚀,在集成电路清洗、电子器件表面清洗、太阳能电池的生产、激光技术等方面也大量使用。

产品主要销售给SK海力士、三星电子、东芝存储器和英特尔、台积电等知名半导体公司及三星、LG、京东方等显示面板生产商。

华特气体

华特气体的特种气体主要面向集成电路、新型显示面板、光伏能源、光纤光缆等新兴产业,公司在上述领域实现了包括高纯四氟化碳、高纯六氟乙烷、光刻气、高纯二氧化碳、高纯一氧化碳、高纯氨、高纯一氧化氮等众多产品的进口替代。

目前公司已成功实现了对国内8寸以上集成电路制造厂商超过80%的客户覆盖率,解决了中芯国际、华虹宏力、长江存储、武汉新芯、华润微电子、台积电(中国大陆)和舰科技、士兰微电子、柔宇科技等客户多种气体材料的进口制约,并进入了英特尔、美光科技、德州仪器、台积电(海外)海力士等全球领先的半导体企业供应链体系。

公司部分产品已批量供应14纳米、7纳米等产线。公司的部分氟碳类产品也被台积电(中国台湾)7纳米以下的工艺使用。

昊华科技

原天科股份,通过收购大股东中国昊华下属12家优质化工科技型企业,转型升级为先进材料、特种化学品及创新服务供应商。主营业务有氟材料、特种气体。

公司拥有国家重要的特种气体研究生产基地,产品主要为含氟电子气(包括三氟化氮、六氟化硫等)、绿色四氧化二氮、高纯硒化氢、高纯硫化氢等,广泛应用于半导体集成电路、电力设备制造、LED、光纤光缆、太阳能光伏、医疗健康、环保监测等领域。

在含氟电子气体业务领域,公司所属黎明院重点实施了与韩国大成合作建设的2,000吨/年三氟化氮项目,产品广泛应用于蚀刻、清洗、离子注入等工艺,即在半导体生产流程中发挥着重要作用。

在其他特种气体领域,公司以我国重要特种气体研究基地为依托,主营绿色四氧化二氮、高纯硒化氢、高纯硫化氢、二氧化碳-环氧乙烷混合气(熏蒸剂)、标准混合气体等产品的研制,部分产品已实现进口替代,并持续作为配套产品服务于我国国防航空航天事业。

清溢光电

清溢光电是国内成立最早、规模最大的掩膜版生产企业之一。主要产品为掩膜版(Photomask),又称光罩、光掩膜、光刻掩膜版、掩模版等,掩膜版用于下游电子元器件制造业批量生产,是下游行业生产流程的关键模具。

公司生产的掩膜版产品根据基板材质的不同主要可分为石英掩膜版、苏打掩膜版和其他(包含凸版、菲林)。产品主要应用于平板显示、半导体芯片、触控、电路板等行业。

半导体芯片行业用掩膜版主要包括半导体集成电路凸块(ICBumping)掩膜版、集成电路代工(ICFoundry)掩膜版、集成电路载板(ICSubstrate)掩膜版、发光二极管(LED)封装掩膜版及微机电(MEMS)掩膜版等。服务的典型客户包括艾克尔、颀邦科技、长电科技、中芯国际、士兰微、英特尔等客户。

清溢光电当前的半导体芯片用掩膜版量产能力在0.50um工艺水平,清溢光电表示,未来继续开发投入,将量产能力由0.5um提升至0.25um工艺要求的量产能力。

江化微

公司主营业务为超净高纯试剂、光刻胶配套试剂等湿电子化学品的研发、生产和销售。湿电子化学品是微电子、光电子湿法工艺制程中使用的各种电子化工材料,其核心要素是超净、高纯以及功能性,因而它对原料、纯化方法、配方工艺、容器、生产设备、环境控制、测试和运输设备等都有较为严格的要求。

公司生产的湿电子化学品主要适用于平板显示、半导体及LED、光伏太阳能以及锂电池、光磁等电子元器件微细加工的清洗、光刻、显影、蚀刻、去膜、掺杂等制造工艺过程。

江化微在2019年报中表示,公司G3等级硫酸、过氧化氢、异丙醇、低张力二氧化硅蚀刻液、钛蚀刻液成功进入国内6寸晶圆、8寸先进封装凸块芯片生产线,实现进口替代。

江丰电子

自成立以来一直从事高纯溅射靶材的研发、生产和销售业务,主要产品为各种高纯溅射靶材,包括铝靶、钛靶、钽靶、钨钛靶等,这些产品主要应用于半导体(主要为超大规模集成电路领域)、平板显示、太阳能等领域。

超高纯金属及溅射靶材是生产超大规模集成电路的关键材料之一,目前公司的超高纯金属溅射靶材产品已应用于世界著名半导体厂商的先端制造工艺,在7纳米技术节点实现批量供货。

安集科技

安集科技产品包括不同系列的化学机械抛光液和光刻胶去除剂,主要应用于集成电路制造和先进封装领域。

公司成功打破了国外厂商对集成电路领域化学机械抛光液的垄断,实现了进口替代,使中国在该领域拥有了自主供应能力。公司化学机械抛光液已在130-14nm技术节点实现规模化销售,主要应用于国内8英寸和12英寸主流晶圆产线;10-7nm技术节点产品正在研发中。中芯国际、台积电为公司重要客户,日月光、艾克尔、长电科技、硅品等全球领先的封测厂商均为公司客户。

鼎龙股份

光电半导体工艺材料业务,为公司近年重点布局的业务领域,主要产品包括:化学机械CMP抛光垫、清洗液及柔性显示基材PI浆料的研发、生产制造及销售。

在集成电路板块,子公司鼎汇微电子的CMP抛光垫产品主要技术指标达到市场主流产品要求,销售量逐步提升,并已成为国内主流晶圆厂的重要抛光垫供应商,填补了该产品领域国产化进口替代的空白。

总结

未来在智能汽车、人工智能、物联网、5G通信等新兴领域快速发展的带动下,半导体产业将迎来新一轮发展高潮,半导体材料也将迎来巨大市场空间。

在当前对外依存度过高的情况下,半导体材料产业急需加大投入、提升技术和市场,机构预计,大基金二期将在半导体材料领域加大布局,可以预见,未来在国家政策和大基金等资金的支持下,半导体材料国产化也会加速。

本文地址:http://www.iccsz.com//Site/CN/News/2020/06/17/20200617063649115233.htm 转载请保留文章出处

关键字: 光刻机

文章标题:高端光刻胶90%依赖进口,大基金二期进场,或加速半导体材料国产替代!

※我们诚邀媒体同行合作! 联系方式:讯石光通讯咨询网新闻中心 电话:0755-82960080-168 Right

- 设置首页 | 光通讯招聘 | 企业搜索库 | 广告服务 | 联系我们 | 保护私隐 | 公司介绍

Copyright ? 2009 ICCSZ.com Inc. All Rights Reserved. 讯石公司 www.iccsz.com版权所有 粤ICP备12008183号-1